Markkinoiden kasvu 800 prosenttia kolmessa vuodessa, kysyntä ylittää tarjonnan, tuotto-odotukset ovat hyvät ja päälle vielä puhdas omatunto. Green bondit eli vihreät joukkovelkakirjat ovat nousseet megatrendiksi globaaleilla pääomamarkkinoilla.

Joukkovelkamarkkinat ovat maailman suurimmat pääomamarkkinat ja niiden arvo ylittää 100 biljoonaa dollaria. Viime vuonna vihreitä bondeja laskettiin liikkeelle ennätyksellisen 160,8 miljardin dollarin arvosta ja Climate Bonds Initiative -järjestön ennusteen mukaan niiden arvo nousee tänä vuonna 300 miljardiin dollariin.

– Rahallisesti mitattuna vihreiden bondien osuus on toki vielä pieni, mutta kasvu on ollut viime vuosina huimaa, vahvistaa kestäviin investointeihin erikoistunut analyytikko Miika Korja lontoolaisesta Affirmative Investment Managementistä.

Vihreät bondit revitään suorastaan käsistä joukkovelkakirjamarkkinoilla. Korjan mukaan yksi luonnollinen syy niiden suosioon on kasvanut tietoisuus ilmastonmuutoksen vaikutuksista. Päästövähennysten toteuttaminen on välttämätöntä.

– Mutta green bondit ovat sijoittajalle myös hyvää bisnestä. Niiden kohdalla voi samaan aikaan sekä tehdä hyvää että tienata hyvin, toteaa Korja.

Sijoittaja voi usein odottaa pääomalleen samaa rahallista tuottoa kuin ”normaalissa” sijoituskohteessa. Moni ei tätä vielä tiedä. Kun idea kestävästä, vihreästä sijoittamisesta syntyi parikymmentä vuotta sitten, vihreys tarkoitti vain moraalista voittoa. International Finance Corporation IFC:n toimitusjohtaja Philippe Le Houéroun mukaan nyt pääomamarkkinoilta löytyy kolme sijoitustuotekasaa: normaalit, ei-kaupalliset ja vihreät investoinnit, joiden tuotto-odotukset ovat hyvät.

Lyhyesti: Green bondit

- Green bondeilla eli vihreillä joukkovelkakirjoilla rahoitetaan hankkeita, jotka tuottavat ympäristöllistä ja/tai ilmastollista hyötyä.

- Vihreän rahoituksen markkinat kasvavat vauhdilla ja tuotto-odotukset ovat usein samat kuin ”tavallisilla” sijoituskohteilla.

- Kantaverkkoyhtiö Fingrid on Suomen ensimmäinen yksityinen yritys, joka laski liikkeelle vihreän joukkovelkakirjan.

- Energia-ala on ratkaisevassa asemassa: ilman energiamurrosta on ilmastotavoitteiden saavuttaminen lähes mahdotonta.

- Vihreät teemat ovat tulleet jäädäkseen rahoitusmarkkinoille. Nuoret kytkevät vastuullisuuden ja sijoittamisen vahvasti yhteen.

Päänavaus pohjoismaisella energiasektorilla

Vihreän rahoituksen valtavirtaistumisesta kertoo sekin, että green bondeja löytyy jo lähes joka sektorilta. Mukana on yritysten lisäksi kaupunkeja ja valtioita. USA, Kiina ja Ranska vastaavat yli puolesta vihreiden bondien kokonaisarvosta. Huhtikuussa IFC ja ranskalainen investointiyhtiö Amundi laskivat liikkeelle toistaiseksi isoimman yksittäisen vihreän joukkovelkakirjan, jonka arvo on yli 2 miljardia dollaria.

Viime vuoden lopulla näki päivänvalon myös Suomen ensimmäinen yksityissektorin vihreä joukkovelkakirja. Sen laski liikkeelle kantaverkkoyhtiö Fingrid. 100 miljoonan euron green bond on Lontoon pörssissä taskuraha, mutta tapaus oli niin merkittävä avaus energiainfrastruktuurisektorilla, että Fingrid kutsuttiin avaamaan Lontoon pörssin kaupankäynti. Toukokuussa Fingridille luovutettiin myös Climate Bonds Initiativen sertifikaatti tunnustuksena vihreiden joukkovelkakirjamarkkinoiden kehitystyöstä Suomessa ja Pohjoismaissa.

Korja muistuttaa, että energiasektori on ilmastomuutoksen kannalta ratkaisevassa asemassa.

– Jos emme saa energiamurrosta toteutettua, on ilmastotavoitteiden saavuttaminen lähes mahdotonta. Fingridin kaltaisia toimijoiden investoinneilla iso vaikutus.

Fingridin talous- ja rahoitusjohtaja Jan Montellin mukaan vihreät bondit olivat luonnollinen valinta.

– Vastuullisuus on yksi Fingridin arvoista ja se määrittää kaikkea tekemistä. Lisäksi investoimme paljon ja hankimme rahoituksen kansainvälisiltä pääomamarkkinoilta.

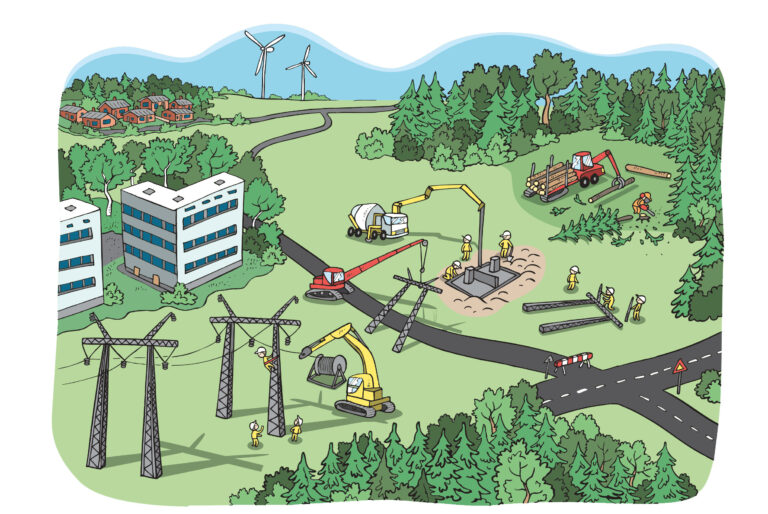

Yhtiön hankesuunnitelmasta löytyi useita kriteerit täyttäviä hankkeita. Green bond -rahoilla Fingrid liittää sähköverkkoon uusiutuvaa energiantuotantoa, vähentää sähkönsiirron häviöitä, parantaa energiatehokkuutta ja luo älykkäitä energiaa säästäviä ratkaisuja. Yksi esimerkki ovat uudet digitaaliset sähköasemat.

Fingridin Group Treasurer Jussi Pohjanpalon mukaan vihreiden bondien laatiminen vaatii enemmän työtä, mutta hyödyt korvaavat lisävaivan. Raportointi kasvattaa ympäristötietoisuutta ja kassavirtojen hallintaa. Montell huomauttaa, että green bondit lisäävät pienen syrjäisen kantaverkkotoimijan tunnettavuutta ja uskottavuutta kansainvälisten rahoittajien silmissä. Siitä on hyötyä viimeistään taloudellisesti niukkoina aikoina. Uutta ajattelua konservatiiviselle energia-alalle tuova yritys kiinnosti jo nyt sijoittajia.

– Sijoittajajoukko laajentui ja saimme vihreillä bondeilla kaikkien aikojen matalimman koron eli rahoitus on meille edullista, Montell toteaa.

Viherpesun aika on ohi

Korjan mukaan vihreästä rahoituksesta kiinnostuneet sijoittajat ovat tyypillisesti tavallista sijoittajaa kiinnostuneempia yritysten operatiivisesta puolesta. Pelkkä green bond ei kerro, onko yrityksen toiminta kestävää. Sijoittajat vaativat avoimuutta ja läpinäkyvyyttä ja haluavat tietää yrityksen vastuullisuudesta. Myös Fingrid järjesti keskustelutilaisuuksia sijoittajien kanssa.

– Vihreisiin hankkeisiin sijoittavat ovat hanakoita haastamaan. Molemmat osapuolet hyötyvät ja saamme sitoutuneita rahoittajia, Pohjanpalo toteaa.

Montell uskoo, että Fingrid laskee liikkeelle green bondeja myös jatkossa. Viime kädessä päätös riippuu tietenkin rahoitustarpeista.

– Kun saamme markkinat innostumaan hankkeiden rahoituksesta, nopeutamme siirtymistä puhtaan energian yhteiskuntaan.

Korjan mukaan vihreät teemat ovat tulleet jäädäkseen rahoitusmarkkinoille. Ilmastonmuutos on globaali haaste, joka ei ratkea hetkessä. Nuoremmat sukupolvet kytkevät vastuullisuuden ja sijoittamisen aiempaa vahvemmin yhteen. Ei-ympäristöystävällisten hankkeiden tuottovaatimukset ovat jo nyt korkeammat. Pian niihin ei enää saa rahoitusta pääomamarkkinoilta.

– Tulevaisuudessa green bondit eivät ole enää vaihtoehto vaan normi, uskoo Pohjanpalo.